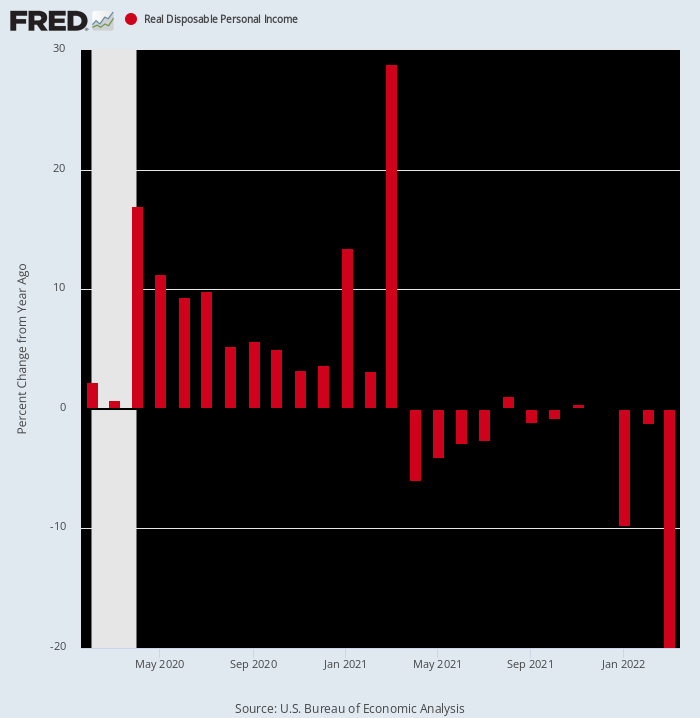

好吧,这是另一个令人震惊的事情。 商务部的这份报告显示, 实际可支配个人收入 三月进来 -19.9% 与 2021 年 XNUMX 月相比。

当然,这种惊人的收缩仍然是对旧见的另一个证明,即“发生的事情,会发生的事情”。 也就是说,由于拜登的巨额刺激支付,去年 29 月的实际可支配收入飙升了近 XNUMX%。 但从那以后,通胀飙升,尽管华盛顿在财政刺激方面已经筋疲力尽。

2020年2022月至XNUMX年XNUMX月实际可支配收入的Y/Y变化

当然,这提醒我们,我们并非处于一个普通的商业周期中。 华盛顿只是在财政和货币方面发狂,以应对特朗普愚蠢地支持新冠疫情封锁造成的经济混乱。 反过来,这些大规模的刺激爆发又在季度收入和支出流动中造成了前所未有的动荡和波动。

而且,是的,唐纳德拥有 2020 年的封锁疯狂,这导致当年 37 月至 XNUMX 月季度 GDP 以 XNUMX% 的年率暴跌。 毕竟,没有人说他必须听福奇博士和围巾女士之类的国家主义官僚之流,但他实在是太无知、太懒、太胆小,不能让他们打包。

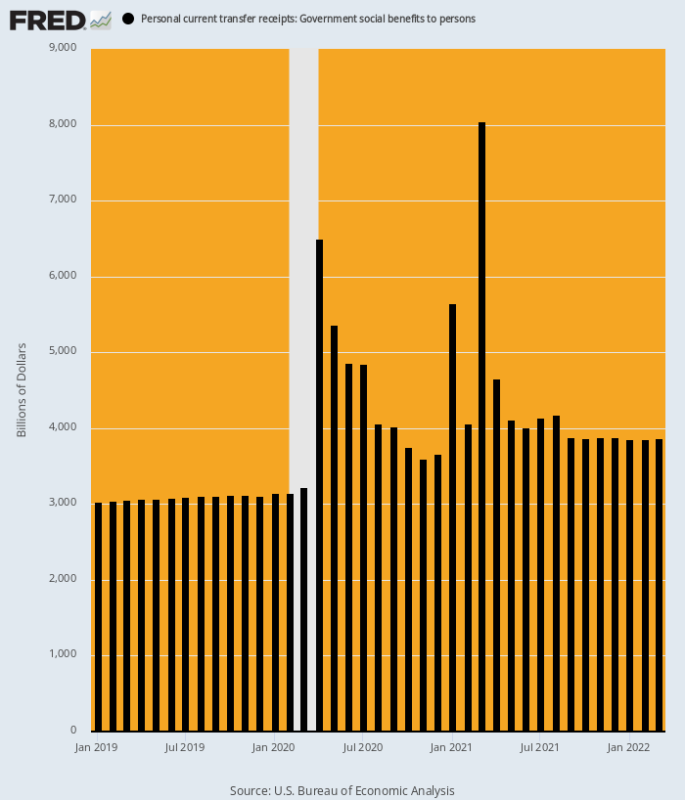

无论如何,在美国历史上,从来没有像唐纳德在 2020 年和 1 年第一季度发生过的免转账支付的事情发生爆炸式增长。而且,是的,即使是拜登的 2021 亿美元,你也可以为他承担很大的责任在 1.9 年 2021 月花费 palooza。那是因为它的重点是完成唐纳德在 2,000 年竞选期间大声疾呼的第二次每人 2020 美元的刺激检查。

如下图所示,政府转移支付总额(包括州和地方部分的福利和医疗补助)的年化运行率约为 3 万亿美元,但在 2020 年 XNUMX 月之后飙升至完全不同的邮政编码。 因此, 与 3.15 万亿美元相比 以 2020 年 XNUMX 月的汇率来看,转移支付的巨幅增长如下:

- 2020 年 6.49 月:106 万亿美元,增长 XNUMX%;

- 2021 年 5.65 月:79 万亿美元,增长 XNUMX%;

- 2021 年 8.05 月:155 万亿美元,增长 XNUMX%。

唉,即使是华盛顿爆发的财政狂潮也最终告一段落。 因此,今天上午报告的 2022 年 3.86 月转移支付的运行率仅为 XNUMX 万亿美元,这一数字 - 4.19 万亿美元 和 52% 低于 2021 年 XNUMX 月的水平。

不用说,无论是美国经济还是经济学家的模型都不是为应对如此巨大的波动而建立的。 因此,美国经济现在正朝着一个方向盲目飞行,其中包括飙升的通货膨胀以及在过去两年中严重扭曲经济活动的大规模货币和财政刺激措施的突然逆转。

2019 年 2022 月至 XNUMX 年 XNUMX 月按年率计算的政府转移支付总额

目前,刺激和转移支付的崩溃并没有明显减缓家庭部门准备就绪的支出兔子。 1.1 月份,支出比 9.1 月份增长 XNUMX%,比去年同期增长 XNUMX%。

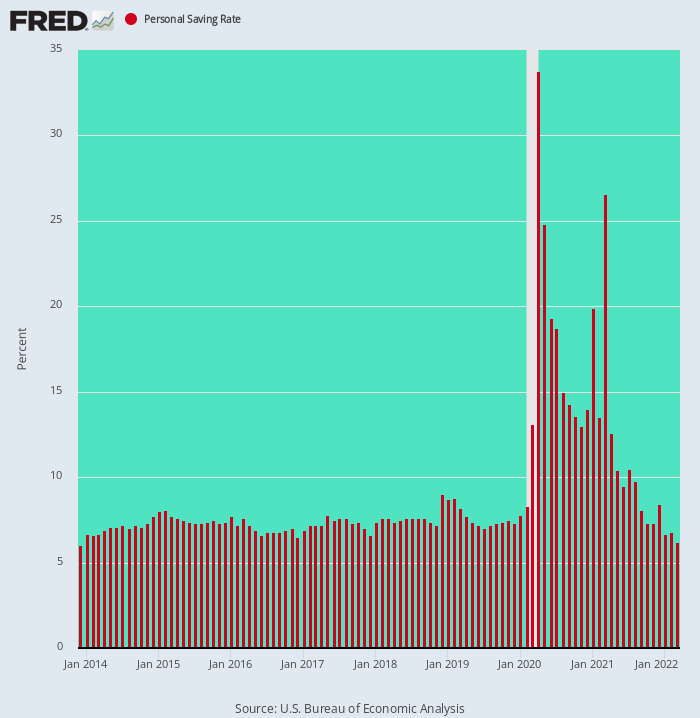

但这只是因为家庭的储蓄率回到了可支配收入的 6.2%——这是自 2013 年 10 月以来的最低水平,仅是世纪之交之前 12%-XNUMX% 利率的一半。

换句话说,在 2020 年 2021 月至 XNUMX 年 XNUMX 月期间发生的计算储蓄率的暂时性暴涨纯粹是华盛顿财政疯狂的产物:免费物品被塞入家庭银行账户的速度甚至超过了美国挥霍无度的家庭处理它的速度。

但出于所有实际目的,这已成为古代历史。 家庭部门已经回到了薪水与薪水之间的运作方式,这意味着当下一轮裁员出现时,它将直接转嫁到减少的消费支出上。

2013 年 2022 月至 XNUMX 年 XNUMX 月的个人储蓄率

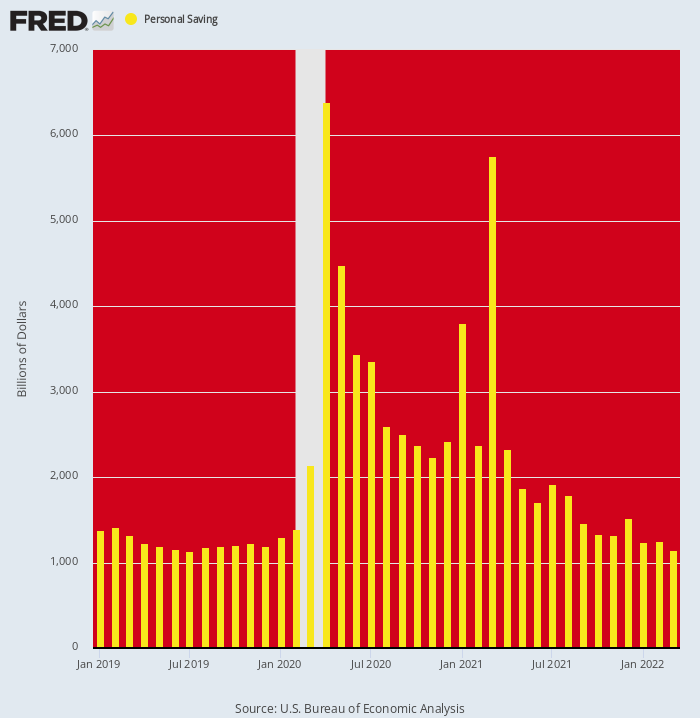

毫无疑问,看看个人储蓄的绝对水平(按年率计算)以及由于刺激而扰乱数据的令人难以置信的波动是很有启发性的。 这些数据清楚地表明,目前所谓的“强劲”家庭支出水平正在一次性地受到储蓄减少的推动。

也就是说,个人储蓄的运行率约为 $ 1.19 万亿 2019 年 7 月的年利率,反映了 8-2008 年后复苏期间普遍存在的 2009-XNUMX% 的适度储蓄率。 但是这个数字飙升到 $ 6.39 万亿 和 $ 5.76 万亿 分别在 2020 年 2021 月和 XNUMX 年 XNUMX 月期间,国会用财政消防水管末端的免费物品轰炸了家庭部门。

然而,图表的明显信息是,这种异常现在已经结束并完成了。 事实上,在 2022 年 1.15 月期间,储蓄水平暴跌至 XNUMX 万亿美元(年化)。 这实际上低于 Covid 之前的趋势率,而且是惊人的 - 4.61 万亿美元或 80% 低于 2021 年 XNUMX 月的水平。

总之,近几个月来,由于刺激措施导致的膨胀储蓄水平空前下降,家庭支出和 GDP 数据受到了极大的鼓舞。 但是这个特殊的技巧只能完成一次,下图中的黄色下降条清楚地表明它正在以复仇的方式进行。

2019-2022 年个人储蓄水平

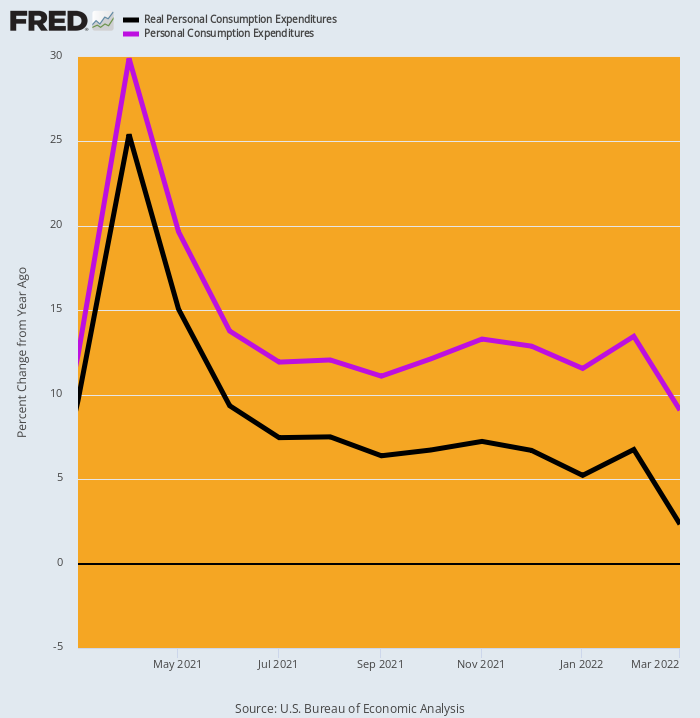

事实上,储蓄的枯竭加上通胀飙升,已经在衡量家庭支出的真实指标——实际PCE(个人消费支出)中显现出来。

尽管如此 9.1% 今天上午报告的 XNUMX 月 Y/Y 名义 PCE 收益(紫线),实际 Y/Y 收益(黑线)仅为 2.3%。 相比之下,7.3 年 9.3 月、25.4 月和 2021 月分别为 XNUMX%、XNUMX% 和 XNUMX%。

简而言之,随着储蓄缩水的减少和通货膨胀率远高于工资和薪水的增长,实际 PCE 正被有力地拉向持平线。 那是因为相当于一个西瓜穿过蟒蛇的东西,现在已经基本脱离了蟒蛇。

2021 年 2022 月至 XNUMX 年 XNUMX 月名义和实际 PCE 的 Y/Y 变化

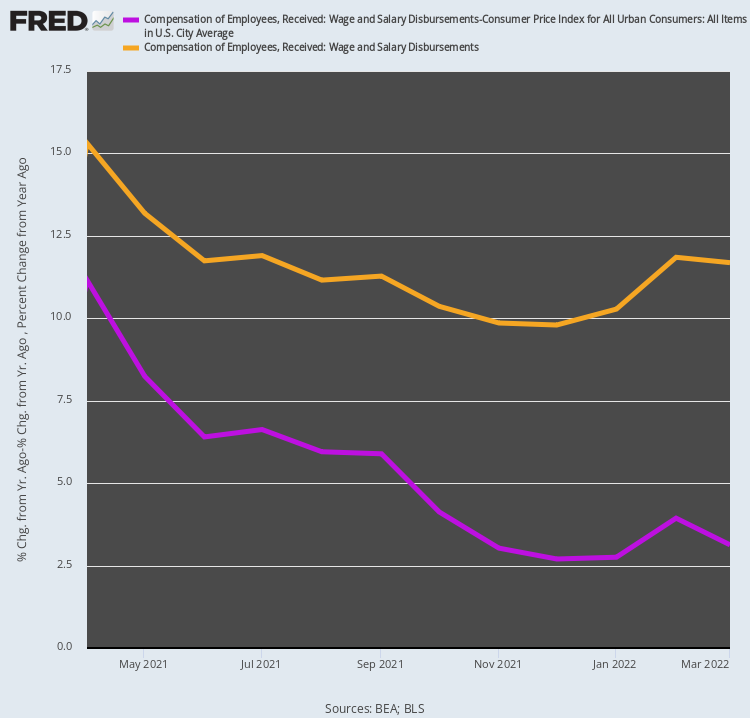

事实上,今天的报告甚至声称,工资和薪金的强劲增长将使家庭部门保持强劲的消费能力。 事实上,事实上,11.7 月份总工资和薪水收入同比增长 XNUMX% 在bubblevision 上大肆宣传,这并不完全是它所吹嘘的那样。

那是因为当你剔除通货膨胀时,Y/Y 数字缩水到一个相当普通的 3.1%。 此外,当您查看自去年 15.3 月以来的趋势时,名义和通胀调整后的数据分别上涨了 11.2% 和 XNUMX%,确实没有什么好争论的。

也就是说,虽然名义工资和薪金的同比增长率小幅下降了 24%,但实际工资和薪金收入的增长率却下降了 72%。 然而,相当肯定的是,即使通胀加速,总就业和工资增长仍将继续放缓——这意味着经通胀调整后的家庭收入增长率将继续收缩。

2021 年 2022 月至 XNUMX 年 XNUMX 月名义和通货膨胀调整后工资和薪金收入支出的 Y/Y 变化

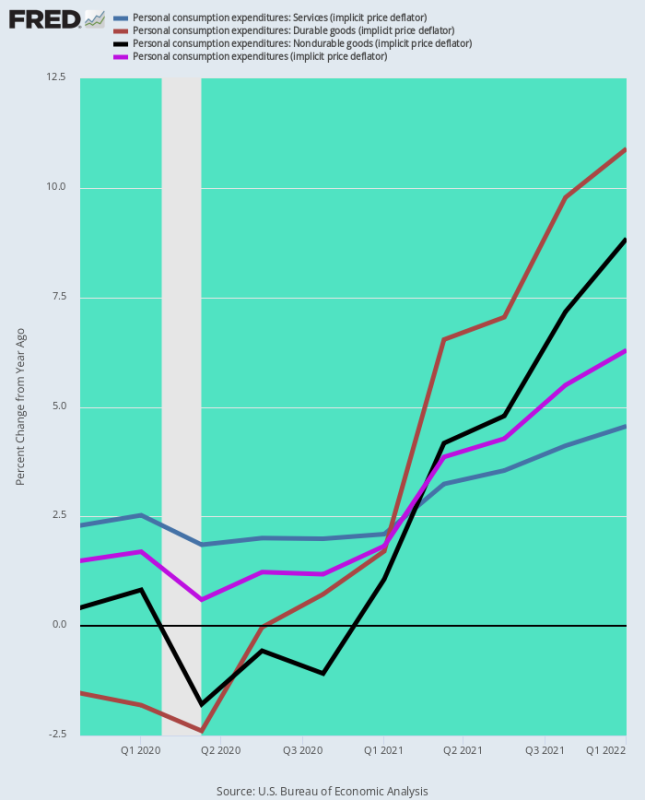

最后,美联储最喜欢的通胀衡量标准——PCE 平减指数——的 XNUMX 月份数据有两个明显的含义:首先,通胀率正在加速,其次,美联储将无法放松其反通胀措施。任何时候都很快的姿态。

下图显示,美联储无可救药地落后于通胀曲线,其长期持有的“低通胀”理论完全是一派胡言,耐用品和非耐用品通胀率暂时但异常低。

因此,下面的两个数据库总结了 PCE 平减指数的三个主要组成部分的 Y/Y 通货膨胀率,以及整体指数。 两个时期之间的差异是白天和黑夜,并且正如图表所描绘的那样,情况正在变得更糟。

截至 4 年第四季度的 Y/Y 平减指数变化:

- PCE 服务:+2.2%;

- PCE 耐用品:-1.5%:

- PCE 非耐用品:+0.4%;

- 总 PCE 平减指数:+1.5%;

截至 1 年第四季度的 Y/Y 平减指数变化:

- PCE 服务:+4.6%;

- PCE 耐用品:+10.9%;

- PCE 非耐用品:+8.8%;

- 总 PCE 平减指数:+6.3%

鉴于一直远高于美联储目标的服务业通胀率现在已从 2.2% 翻倍至 4.5%,并且推动耐用品(全球供应链中断)和非耐用品(全球大宗商品激增)的力量继续增强, 的底线指数图 6.3% 为 XNUMX 月发布的内容除了上升之外无处可去,而且基本上如此。

因此,问题仍然存在。 在 PCE 平减指数上升至 10% 的迫在眉睫的情况下,是否可以想象美联储可以放松货币限制——尤其是在共和党将全力以赴的反通胀战争呼声的选举季节?

4年第四季度-2019年第一季度PCE平减指数及其主要组成部分的Y/Y变化

我们认为上述问题的答案是否定的,这意味着对被疯狂高估的股市即将遭受的打击将是合乎圣经的。

这是因为在美联储最终成功遏制通胀浪潮并使经济陷入困境之前,利率将远高于当前预期; 也因为表面上的“增长”谣言已经开始瓦解科技领域的私募股权,特别是在方漫中。

我们一直认为,亚马逊、谷歌等公司很快就会与 GDP 增长的铁律发生冲突。 也就是说,它们过去十年的高增长率是不可持续的,因为它们是由于一次性经济转变造成的,例如广告收入从传统媒体转向数字媒体,零售分销从实体店转向电子商务.

此外,Covid 封锁造成的巨大经济破坏实际上加速了这些转变,使完工之日以及基于 GDP 的增长在时间上显着提前。

本周科技巨头的第一季度收益报告已经证实了这些主题。 例如,亚马逊第一季度的收入仅增长了 1%,而去年同期增长了 7%。 这是自 44 年互联网泡沫破灭以来任何季度的最低增速,也是这家电子商务巨头连续第二个实现个位数增长的时期。

此外,亚马逊表示,它预计本季度的收入为 116 亿美元至 121 亿美元,低于分析师平均预期的 125.5 亿美元。 这意味着第二季度的收入增长可能会进一步下降,至 3%和7% 从一年前开始。

可以肯定的是,根据 Insider Intelligence 的数据,亚马逊仍然拥有最大的在线商务份额,约为 39%。 但这家商业情报公司还表示,该细分市场的增长最近持平,并预测美国 Prime 订阅的年增长率曾经接近 20%,到 2 年将放缓至 2025%。

事实上,亚马逊在第一季度实际上净亏损 3.8 亿美元,更重要的是, 负 的自由现金流 的美元18.6亿元. 所以剩下的只是时间问题 $ 1.242 万亿 市值(在今天的大屠杀之后)跌回地球。

亚马逊也不孤单。 各行各业的众多公司都在经历网上购物的低迷。 XNUMX 月,美国的在线消费为 下降3.3% 根据 MasterCard SpendingPulse 的数据,与一年前相比,这是自 2013 年以来的首次此类下降。

同样,在截至 34 年 22 月的 LTM 期间,谷歌的广告收入从去年 2022 月的 XNUMX% 急剧下降至仅 XNUMX%,而 Facebook 的广告收入则放缓至仅 6.1%。 这是该公司 10 年历史上最弱的扩张。

同样,数字巨头已经吸收了超过三分之二的广告收入,这意味着在不久的将来,收入增长将弯曲到整个广告行业 2% +/- 的水平。 届时,Facebook 和谷歌 2.1 万亿美元的总市值不太可能承受低个位数的收入和盈利增长。

所以,是的,今天的报告告诉bubblevision 人群,9.1 月份的消费者支出比去年同期增长了 XNUMX%,因此一切都很好。

不是。 不是一个国家英里。

从本文节选 饲养员的角落.

发表于 知识共享署名4.0国际许可

如需转载,请将规范链接设置回原始链接 褐石研究所 文章和作者。